פוסט אורח | אורה אריאל

מי מאיתנו לא חולם להיות מסודר כלכלית? לעבוד קצת פחות, לקום בבוקר ולבחור מה לעשות, לקנות מה שמתחשק או לטייל מסביב לעולם. אבל בשביל זה צריך להיות עצמאיים כלכלית. אפשרי?

אם זה אפשרי אז איך זה שרוב האנשים כבר לא במצב הזה? מאותה הסיבה שרוב האנשים רוצים להיות בריאים, שריריים וחטובים אבל הם לא. לרצות זה קל. לעבוד קשה, להתמיד, ולהמשיך לפעול זה כבר יותר מסובך.

עצמאות כלכלית הינה תהליך שאורך זמן שלעיתים נראה גדול ומאיים. פעמים רבות פונים אלי אנשים ואומרים שהם רוצים להתחיל להתנהל כלכלית נכון יותר אבל לא יודעים איך להתחיל. קל מאוד ללכת לאיבוד בדרך ולהסתבך בתחילת דרכנו בעולם הפיננסי.

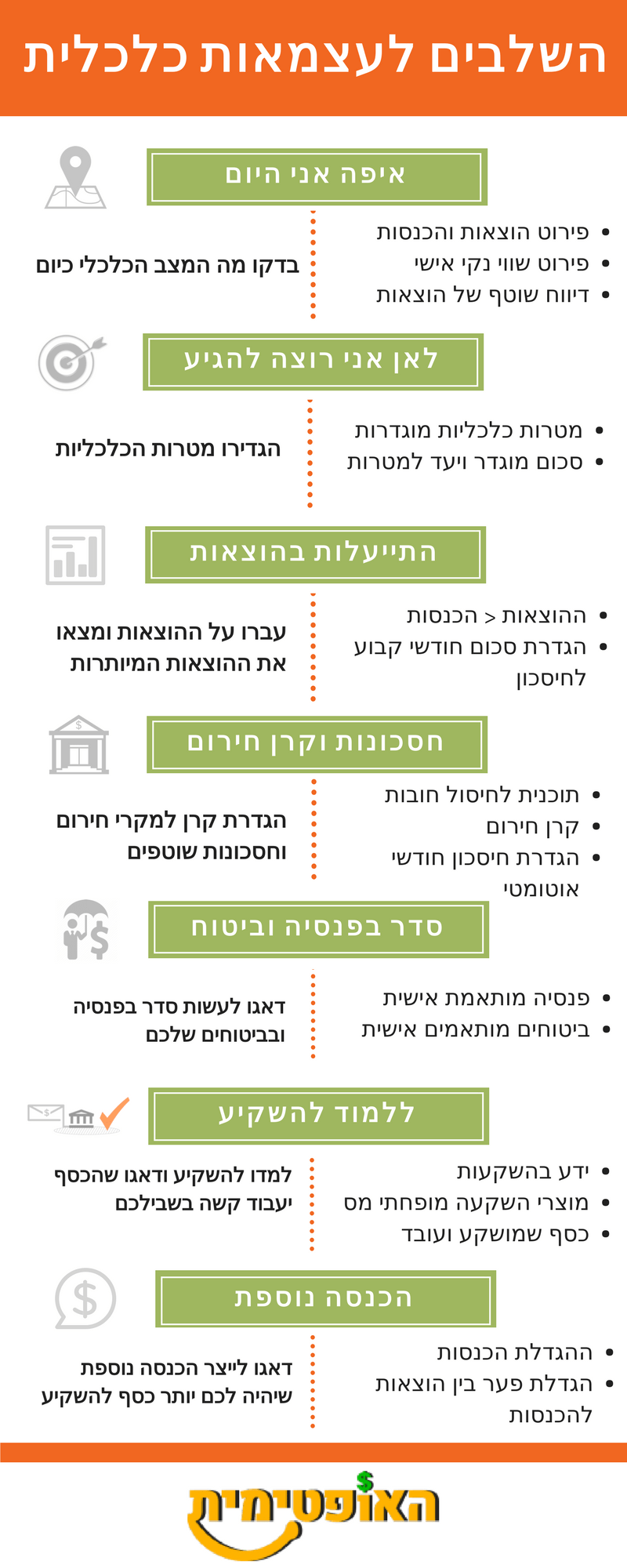

לכל מי שמתחיל או כבר התחיל ולא יודע איך להמשיך, הכנתי עבורכם את 7 השלבים בדרך לעצמאות כלכלית שיתנו לכם הוראות מדויקות איך להגיע לעצמאות כלכלית. שימו לב לעקוב אחרי השלבים לפי הסדר. הם בנויים אחד על בסיס השני וכל שלב יעזור לכם להתקדם בשלב הבא.

שלב 1 – איפה אתם היום?

המקום הראשון שעלינו להתחיל בו הוא להבין איפה אנחנו נמצאים היום מבחינה כלכלית. אם לא יודעים איפה אנחנו נמצאים איך נדע לאן ללכת?

הרעיון עצמו פשוט, אך הביצוע לא תמיד. עליכם למפות את כל ההוצאות וההכנסות שלכם, אבל באמת את הכל. אם אתם לא מדווחים הוצאות ועוקבים אחריהן באופן שוטף עכשיו זה בהחלט הזמן להתחיל.

לא יודעים איך להתחיל? לעמותת פעמונים יש טופס אקסל מעולה שלא יאפשר לכם לשכוח אף הוצאה. תוכלו להוריד אותו מכאן.

איך אוספים את הנתונים?

תוכלו להיכנס לאתר הבנק שלכם ולהוציא דו"ח אקסל מאוד נוח של כל ההוצאות וההכנסות מחשבון הבנק. אם כרטיס האשראי שלכם הוא חוץ בנקאי, דאגו להוציא את הנתונים מהאתר של כרטיס האשראי. נסו להוציא את הנתונים של לפחות 3 חודשים אחורה כדי שתוכלו לראות הוצאות שונות שיש לכם ולעשות ממוצעים.

רשמו כל הוצאה בקטגוריה המתאימה לה. למשל קניות בסופר תחת מזון, קניות בגדים תחת ביגוד וכדומה.

סכמו את השורה של ההוצאות והשורה של ההכנסות ובסוף תשוו ביניהן. בסופו של התהליך יהיה לכם מסמך מדויק שמתאר את ההוצאות וההכנסות שלכם. אני מבטיחה לכם שהתוצאות יפתיעו אתכם. בהרבה מקרים רק לראות את המסמך הזה מול העיניים גורם לנו לרצות לעשות שינויים.

מסמך שווי נקי

מהו השווי נקי שלכם? שווי הנקי הוא מדד שמודד את שווי הנכסים שלכם בניכוי כל החובות. אם למשל תמכרו היום את כל מה שיש לכם, כמה כסף יישאר לכם לאחר שתחזירו את החובות. לדוגמא אם כל מה שיש לכם הוא בית בשווי מיליון ₪ ועליו יש משכנתא של 600 אלף ₪. השווי הנקי שלכם במקרה הזה הוא 400 אלף ₪.

אז איך מחשבים שווי נקי?

פשוט מאוד. לוקחים מסמך אקסל (או דף ועט גם יעבוד) ומגדירים שני טורים. בטור אחד רשמו את כל הנכסים שלכם ובעמודה ליד את השווי הכספי של כל אחד מהכנסים. בטור השני רשמו את כל ההלוואות שיש לכם והסכום שנותר להחזיר.

רשמו את שווי כל הנכסים שיש ברשותכם כולל:

- קרן השתלמות

- נכסי נדל"ן

- כלי תחבורה (רכב, אופנוע וכדומה)

- תיק ניירות ערך

- שווי עסק עצמאי

- קופות גמל

- שונות

*את כספי הפנסיה אני לא מחשיבה תחת שווי נקי אלא אם כן אתם קרובים לגיל פרישה. זה לא כסף שניתן להשתמש בו וגם ככה לא כדאי לבנות על הפנסיה.

רשמו את כל החובות שלכם כולל:

- משכנתא

- מינוס

- הלוואות

- תשלומים באשראי שיש לשלם

- הלוואות ממשפחה וחברים

בסופו של התהליך אמורים להיות לכם שני טורים של נכסים והתחייבויות. החסירו את סך ההתחייבויות מסך שווי הנכסים וקיבלתם את השווי הנקי שלכם. כמובן שאנחנו רוצים שווי נקי חיובי וכמה שיותר גבוה. גם אם אתם לא שם כרגע, זה בסדר תמשיכו הלאה בשלבים הבאים וזה יקרה.

תוצרים שלב 1

- פירוט של הוצאות להכנסות

- שווי נקי

- דיווח שוטף של הוצאות והכנסות

שלב 2 – לאן אתם רוצים להגיע

מעולה! אתם יודעים מה המצב שלכם היום! אנחנו יודעים איפה אנחנו נמצאים ועכשיו צריך לבדוק לאן אנחנו רוצים להגיע. כדי להגיע מנקודה א' לנקודה ב' אנחנו חייבים לדעת מהי נקודה א' ומה היא נקודה ב. מה זאת אומרת? שאלו את עצמכם

- מה המטרה שלי? לרדת לחצי משרה? לפתוח עסק עם גב כלכלי? לעשות טיול מסביב לעולם? להיות מסוגלים להפסיק לעבוד לגמרי? חסכונות לילדים? מה המטרה שבוערת בכם כדי להתחיל את התהליך הזה?

- האם אני רוצה ביטחון כלכלי (לדעת שאני מוגן מפני קטסטרופות כלכליות) או עצמאות כלכלית (לדעת שהכסף ימשיך לעבוד גם אם אני אפסיק לעבוד?)

- כמה כסף הייתי רוצה שיהיה למקרי חירום?

- כמה כסף הייתי רוצה שיהיה מושקע?

- כמה כסף / הכנסה פסיבית חודשית הייתי רוצה?

- כמה חסכונות הייתי רוצה שיהיו לי?

עזבו אתכם עכשיו מה ריאלי לא ריאלי. מה אתם באמת רוצים? מה המטרה שתוכלו לראות לנגד העיניים שלכם בהמשך התהליך שתוכל לגרום לכם להתמיד? מה התשוקה שבוערת בכם ואתם לא מגשימים מסיבות כלכליות היום? זאת המטרה שלכם.

נסו לדייק ולהגדיר לפרטי פרטים כמה שיותר את המטרה שלכם. לאחר הגדרת המטרה, עליכם להגיע לסכום מדויק שאתם רוצים ולמסגרת זמן שבה תגיעו לסכום הזה. ככל שתגדירו את השלב הזה יותר טוב, השלבים הבאים בתהליך יהיו קלים יותר.

כשיש לכם סכום זמן ותאריך יעד הגיע הזמן לחשב את הפעילות השוטפת הנדרשת. חשבו כמה כסף עליכם לשים בצד כל חודש כדי להגיע לסכום שרציתם? כמה הכנסה נוספת עליכם לייצר כדי להגיע למטרה? איזו תשואה תצטרכו כדי להגיע ליעד? היעזרו במחשבון הזה כדי לחשב את הצרכים שלכם.

תוצרים שלב 2

- מטרות כלכליות – למה נועד הכסף?

- סכום מדויק שתרצו להגיע אליו (יכול להיות סכום מוגדר או הכנסה חודשית)

- מסגרת זמן למטרה – עד ספטמבר שנת 2025 למשל

- כמה כסף צריך לשים בצד כל חודש / להגדיל את ההכנסה כדי להגיע למטרה?

- מהי התשואה שצריך כדי להגיע למטרה מהר יותר?

שלב 3 – התייעלות בהוצאות

מעולה! עכשיו יש לנו את נקודת הפתיחה ונקודת הסיום של המסע לעצמאות כלכלית! הגיע הזמן להתחיל לחתור למטרות האלו. הדרך הכי קלה להתחיל להרוויח כסף נוסף לחיסכון היא פשוט לחסוך אותו מראש ולא לבזבז אותו. אני זוכרת איך שהייתי מופתעת לגלות על מה באמת הולך הכסף שלי אחרי מיפוי ההוצאות בפעם הראשונה. דאגו למצוא את הדרכים להוריד היכן שקל לכם לחסוך כדי לייצר הרבה הצלחות וסכום כסף שתוכלו כבר להתחיל לחסוך.

איך מתייעלים בהוצאות?

- בטלו הוצאות מיותרות

- קבעו סדר עדיפויות להוצאות – אם יש הוצאה שלא חשובה לכם לא הגיע הזמן להוריד אותה? אולי יש הוצאות שלא ידעתם שאתם מוציאים עליהן כל כך הרבה ?

- הורידו והתמקחו על עמלות

- תחפשו לחסוך בהוצאות הגדולות הקבועות כמו אוכל, תחבורה ודיור

- עברו על הוראות הקבע ותורידו מה שלא רלוונטי

- תתחילו לבקש הנחות מספקי שירות

- עשו סדר בהלוואות והורידו ריביות

- תורידו כל הוצאה שמיותרת בעיניכם ולא מפחיתה דרסטית את רמת החיים שלכם גם אם זה רק 10 שקל בחודש.

- עברו על הטבלה הזו ותמצאו איפה אפשר להוריד עלויות

- חפשו לכל הוצאה עלויות אלטרנטיביות כמו יד שניה, אגורה וכדומה

בקיצור תתייעלו בהוצאות, מפו את כל מקורות הזליגה של הכסף והורידו הוצאות מיותרות. סכמו את כל ההוצאות החודשיות שחסכתם כל פעם שהורדתם עלות כלשהי מההוצאות שלכם.

המטרה שאנחנו רוצים להגיע אליה כאן היא פער חיובי כמה שיותר גדול בין ההוצאות להכנסות. הבסיס להתנהלות כלכלית נכונה הוא המשוואה הזו:

הוצאות < הכנסות

כל עוד לא הגענו לשלב הזה, לא משנה כמה כסף יש לנו, אנחנו בצרה כלכלית. לכן המטרה בשלב הזה היא להגיע לפער חיובי בין הוצאות להכנסות כך שיהיה לנו סכום חיסכון חודשי גבוה ככל הניתן.

תוצרים שלב 3

- סכום חיסכון חודשי קבוע

שלב 4 – הגדרת חסכונות קבועים וקרן חירום

עכשיו אחרי שהתמקחתם עם כל העולם ואחותו, אתם יודעים בדיוק לאן כל שקל של ההכנסה שלכם ויש לכם סכום קבוע שאתם שמים בצד, הגיע הזמן להחליט מה עושים עם זה.

איך מתחילים?

- סגירת חובות – סיימו עם כל החובות. אין שום סיבה להיות במינוס אם מתנהלים כלכלית נכון. אם יש לכם הלוואות נסו למחזר אותן ולהוריד את הריבית ולסיים את התשלומים. משכנתא אפשר להשאיר בצד בינתיים אבל כן שווה לבחון מחזור של המשכנתא וחיסכון בהוצאות החודשיות.

- הגדרת קרן חירום – הגדירו סכום למקרי חירום שיעזור לכם לישון טוב בלילה. מומלץ על הוצאות של בין 3-6 חודשים שיגנו עליכם מהוצאות לא צפויות, פיטורין, תביעות ושאר מזיקין. הסכום המדויק אישי לכל אחד אבל הכרחי לשלבים הבאים להגדיר סכום כזה בצד.

- חיסכון להשקעות – זה בסדר אם אתם לא יודעים להשקיע עדיין ואין לכם מושג מה לעשות. תמשיכו לשים כסף בצד עד שתלמדו. זה יהיה הרבה יותר כיף כשהחלטתם במה אתם רוצים להשקיע שהכסף כבר יהיה שם ויחכה לכם.

את ההפקדות לקרן החירום ולחיסכון ההשקעות תעשו לפיקדון נזיל יחסית בבנק. זה בסדר אם לא תרוויחו עליו הרבה, זאת לא המטרה של קרן החירום והכסף של ההשקעות יעבור בעתיד לערוצים מניבים יותר. בינתיים תנו לסכום להצטבר ולגדול מדי חודש ותעברו לסעיפים הבאים ברשימה.

חשוב שההפקדות ייעשו באופן אוטומטי ובתחילת החודש (או סמוך לתאריך כניסת המשכורת). תורידו מעצמכם את העול של לנהל את זה מדי חודש ואת הפיתוי של להוציא את הכסף על דברים אחרים. פשוט דאגו שזה יהיה אוטומטי ואל תתעסקו עם זה.

תוצרים שלב 4

- חיסול החובות

- קרן חירום או הפקדה קבועה לקרן חירום באופן אוטומטי

- חיסכון קבוע להשקעות עתידיות באופן אוטומטי

שלב 5 – פנסיה וביטוחים

בשלב הזה כבר כל חודש נחסך סכום באופן אוטומטי שהולך לחיסול החובות, בניית קרן חירום וכסף להשקעות. בזמן שהחסכונות גדלים מדי חודש הגיע הזמן לחשוב על כיסויים, פנסיה ומקרי חירום.

פנסיה

- תבררו מה יש לכם במסלקה הפנסיונית – הוציאו דוח מלא של כל החסכונות שלכם מבחינת פנסיה, גמל והשתלמות ותעשו סדר בפנסיה שלכם.

- בחנו את דמי הניהול שאתם משלמים לגופים השונות דרך הדוחות שהוצאתם מהמסלקה הפסיונית או שתנסו את אפליקציית רובין הוד לקבלת פרטים בממשק ידידותי. התמקחו והורידו את העמלות שאתם משלמים במיוחד מול העמלות של קרנות הפנסיה ברירת מחדל. אל תפחדו לעבור בית השקעות אם אתם לא מקבלים את התנאים שאתם רוצים.

- בחנו את רמת הסיכון של הפנסיה שלכם. ככלל אצבע ככל שרחוקים יותר מפרישה עדיף ללכת על רמת סיכון גבוהה יותר שתספק תשואה ויותר כסף בפרישה. ככל שנמצאים לקראת פרישה הולכים על אפיקים סולידיים יותר.

- אחרי שאתם יודעים בדיוק מה יש לכם ויש לכם את כל הדוחות בחנו את המסלולים ודמי הניהולשבו עם יועץ פנסיה (רצוי אובייקטיבי ולא נציג של חברת השקעות כלשהי) ומפו את הצרכים והרצונות שלכם. הסבירו להם שאתם רוצים לחסוך עלויות ולהגדיל את התשואות ובחרו מה רלוונטי עבורכם.

ביטוחים

- קודם כל בררו מה יש לכם ללא עלות דרך האתר הממשלתי הזה.

- בשלב הזה עליכם לשאול את עצמכם שאלות קודרות. מהן הקטסטרופות הכלכליות שלא תוכלו לעמוד בהן? אובדן כושר עבודה? צרכים רפואיים מחוץ לסל התרופות? צורך סיעודי? מוות פתאומי? מדכא אני יודעת אבל חייבים לחשוב על הדברים האלו. ממה הייתם רוצים להגן על עצמכם ועל הקרובים לכם? ודאו שהביטוחים שיש לכם היום רלוונטיים לצרכים שלכם.

- החליטו מה הביטוחים שאתם צריכים, התייעצו עם איש מקצוע אובייקטיבי והגדירו את הביטוחים שאתם רוצים.

- בצעו סקר שוק לביטוחים שאתם צריכים ובחרו חברת ביטוח לפי מדד השירות ואחוז תשלום התביעות שלה ולא רק המחיר.

תוצרים

- מוצרי פנסיה מותאמים במסלול מתאים ודמי ניהול נמוכים

- ביטוחים מותאמים אישית לפי הצרכים שלכם

שלב 6 – למדו להשקיע

מזל טוב! בשלב הזה אתם כבר נטולי חובות, הפנסיה והביטוחים שלכם אופטימליים לצרכים שלכם ויש לכם סכום כסף להשקיע ותוספת חודשית לסכום זה. עכשיו הזמן להחליט מה עושים עם הכסף הזה שיושב באיזה פיקדון משמים ועצל ובקושי נותן לכם כמה שקלים בשנה.

למה חייבים ללמוד איך להשקיע? כי במציאות של היום הרבה יותר מסוכן שהכסף לא יהיה מושקע. השקעות מאפשרות לנו להגדיל את ההון שלנו באופן משמעותי באמצעות הפלא שנקרא ריבית דריבית. כלומר, שהכסף שהרווחנו ממשיך לעבוד ולהרוויח גם הוא כסף עבורנו. כשהכסף מושקע, הוא עובד בשבילנו ומשחרר אותנו מהצורך לעבוד.

התחילו בפטור ממס

אם אין לכם קרן השתלמות כרגע, התחילו בלהקים אחת אם אתם עצמאיים או בלהתמקח על אחת ממקום העבודה אם אתם שכירים. קרן השתלמות היא ההשקעה היחידה שהינה פטורה ממס ולכן מומלץ להתחיל בלהקים קרן השתלמות. אם אתם רוצים להגדיל את ההפרשות לפנסיה ללא מיסוי או שאתם קרובים לגיל 60, קופת גמל להשקעה גם יכולה להיות פתרון טוב עבורכם.

בחרו איך להשקיע

לאחר שמיציתם את ההשקעות המועטות הפטורות ממס, בחרו תחום השקעות שמושך אתכם. אישית אני בעד להתחיל את ההשקעות בשוק ההון. זאת מכיוון שניתן להיכנס לשוק ההון בסכומים קטנים ואפשר להשקיע באופן מאוד פאסיבי יחסית בפורמט של שגר ושכח. אבל זה לחלוטין אינדיבידואלי.

יכול להיות שהאופי התזזיתי והדינמי של שוק ההון אינו מתאים לכם ואתם מעדיפים נדל"ן, קרנות נדל"ן, עסק מניב או כל השקעה אחרת שאפשר לחשוב עליה. זה בסדר גמור, קחו את הזמן, למדו והבינו את מה שצריך כדי להתחיל להשקיע.

התייעצו עם מומחים, חפשו בגוגל, קחו קורס בכל נושא שתבחרו, דאגו להשכיל את עצמכם בנושא. התחילו בהדרגה וקבלו בהבנה טעויות שיקרו כשכר לימוד. לא משנה איך ולא משנה מה תעשו, העיקר שתתחילו להשקיע ושהכסף שלכם יעבוד בשבילכם ויעשה תשואה.

עם הזמן התפתחו ולימדו תחומים חדשים של השקעות והיו פתוחים לשקול השקעות נוספות. פיזור הינו כלי חשוב מאוד לצמצום סיכונים בהשקעות וכדאי להשקיע ביותר מאפיק אחד כדי להגן על עצמכם. התחילו במה שאתם יודעים והתפתחו עם הזמן להשקעות נוספות.

תוצרים שלב 6

- השקעה במוצר עם מס מופחת אם רלוונטי

- ידע בתחום השקעות מסוים

- הפיכת הכסף העצל לכסף שעובד קשה דרך תחום ההשקעות שלמדתם

שלב 7 – הגדלת הכנסות

דווקא הגדלת הכנסות הינה השלב האחרון ולא סתם. אין שום טעם לדאוג להכנסה נוספת אם הכסף ילך לצריכה שוטפת ולא להשקעות. להגדיל הכנסות זה מצוין אבל זה אפקטיבי הרבה יותר לאחר שרכשנו כלים להתנהלות נכונה, דיווח הוצאות, חיסכון קבוע ולמדנו כיצד להשקיע כראוי את ההכנסה הנוספת הזו. כיצד תשיגו הכנסה נוספת?

- הקמת עסק צדדי ורווחי מתחביב שלכם

- בקשת העלאה או החלפה לעבודה מכניסה יותר

- מיצוי זכויות והחזרים ממס הכנסה

- מכירת מוצרים דיגיטליים

- עבודה נוספת

- מכירת מוצרים דיגיטליים

- שיווק שותפים באינטרנט

- לעשות סדר בבית ולעשות מכירת חיסול

- כל דבר יצירתי אחר שאתם יכולים לעשות שיגדיל את ההכנסה

זה לא משנה כל כך מה תעשו כדי להגדיל את ההכנסה, העיקר שיהיה יותר כסף לחסוך. חשוב להבין שהכסף מההכנסות הנוספות אינו הולך על שדרוג רמת החיים ורכישת חפצים יקרים. הכסף צריך ללכת להשקעות שלכם ולקדם אתכם אל עבר המטרה שהגדרתם בתחילת התהליך. קבענו דד ליין להגיע למטרה, זוכרים? הגדלת ההכנסה תשפר את הסיכויים שלנו להגיע למטרה ותעזור לנו לקצר את הדרך לשם.

תוצרים שלב 7

- הכנסה נוספת

- הגדלת הפער בין הכנסות להוצאות

- יותר כסף שהולך לטובת השקעות כל חודש

אז מתי אתם מגיעים לעצמאות כלכלית?

אין כאן נוסחת קסם. להגיע לעצמאות כלכלית, כמו כל מטרה ששווה לחתור אליה דורשת מאמץ והתמדה לאורך זמן. זהו התהליך שאני באופן אישי עוברת ודואגת להתמיד בו כבר במשך כמה שנים. אחרי 4 שנים של התנהלות כזו, אני יודעת שבשנה-שנתיים הקרובות אני כבר אצא לעצמאות כלכלית. כלומר, אקבל הכנסות פסיביות מהנכסים שלי בגובה ההוצאות החודשיות.

שימו לב איך כל אחד מהשלבים בנוי על השני ואם תעקבו אחריהם, תגיעו בסופו של דבר לעצמאות כלכלית. את שלבים 1-5 יש לעשות פעם אחת ולתחזק מדי שנה-שנתיים. שלבים 6 ו-7 יש להמשיך בהם שוב ושוב עד שמגיעים למטרה שהגדרתם. מקווה שהפוסט הזה פישט עבורכם את התהליך לעצמאות כלכלית ויעזור לכם להתחיל את התהליך שלכם.

אורה אריאל מנהלת את הבלוג האופטימית וקהילת מתייעלים ואופטימיים בפייסבוק.

יועצת פיננסית בהתהוות.

באתר האופטימית תוכלו למצוא מידע על חיסכון,

השקעות וכל מה שצריך לדעת כדי להגיע לעצמאות כלכלית.